大学や専門学校への進学と同時に子どもがアルバイトを始めるということもあるでしょう。

子どもがアルバイト収入を得ることで、「扶養から外れる基準は?」、「子どもが扶養から外れると税金が高くなる?」などが気になるところです。

今回の記事では、大学生や専門学校生の子どもがいる場合を例に、扶養控除について解説していきます。

目次

扶養控除ってなに?

扶養控除とは、一定の要件を満たした扶養親族がいる場合に受けられる所得控除のことで、控除額が多くなるほど所得税や住民税を抑えられる可能性があります。扶養控除には、住民税と所得税に関わる「税法上の扶養」と、健康保険や年金といった「社会保険上の扶養」の2種類があり、扶養について理解するには「税法上の扶養」と「社会保険の扶養」を区分して考えることがポイントです。

税法上の扶養

大学生の子どもなど、所得税法で定められた親族を扶養している親は、所得税や住民税を計算するとき、所得額から一定の金額を差し引くことができる「所得控除」を受けることができます。この仕組を「扶養控除」といい、控除額は親族の年齢などにより異なりますが、大学生の多くは「特定扶養親族(対象年度の12月31日時点における年齢が19歳以上23歳未満)」に該当するので、所得税で63万円・住民税で45万円の所得控除を受けることができます。所得税や住民税は、1年間の所得に決まった税率をかけて算出するため、所得控除を適用すると自身の所得金額が少なくなり、結果的に納税額を少なくすることができます。

なお、税法上の扶養と認められるためには、その年の12月31日時点で次の4つの条件を満たす必要があります。

・配偶者以外の6親等内の血族および3親等内の姻族

・納税者と生計を一つにしている

・年間合計所得金額が48万円以下(給与のみの場合は給与収入が103万円以下)

・青色申告の事業専従者として給与を受けていない、または白色申告の事業専従者ではない

控除対象扶養親族と所得税・住民税の控除額

| 年齢 | 対象者 | 所得税控除額 | 住民税控除額 |

| 16~18歳 | 一般の控除対象扶養親族 | 38万円 | 33万円 |

| 19~22歳 | 特定扶養親族 | 63万円 | 45万円 |

| 23~69歳 | 一般の控除対象扶養親族 | 38万円 | 33万円 |

| 70歳以上 | 老人扶養親族 (同居老親等以外の者) | 48万円 | 38万円 |

| 老人扶養親族 (同居老親等) | 58万円 | 45万円 |

※2024年10月から児童手当が18歳まで延長されることに伴い、16~18歳の所得控除額は2026年度から年間38万円から25万円に、16~18歳の住民税控除額は2027年から年間33万円から12万円に減額される予定です。

[出典]国税庁「No.1180 扶養控除」、東京都主税局「個人住民税の所得控除」

社会保険の扶養

社会保険の扶養とは、自分で生計を立てられない家族を親が加入する社会保険(健康保険・厚生年金)の被扶養者にすることができるという制度です。社会保険上の扶養に入れることで、子どもは親と同じ社会保険に加入することとなり、自分で社会保険料を納める必要がなくなります。

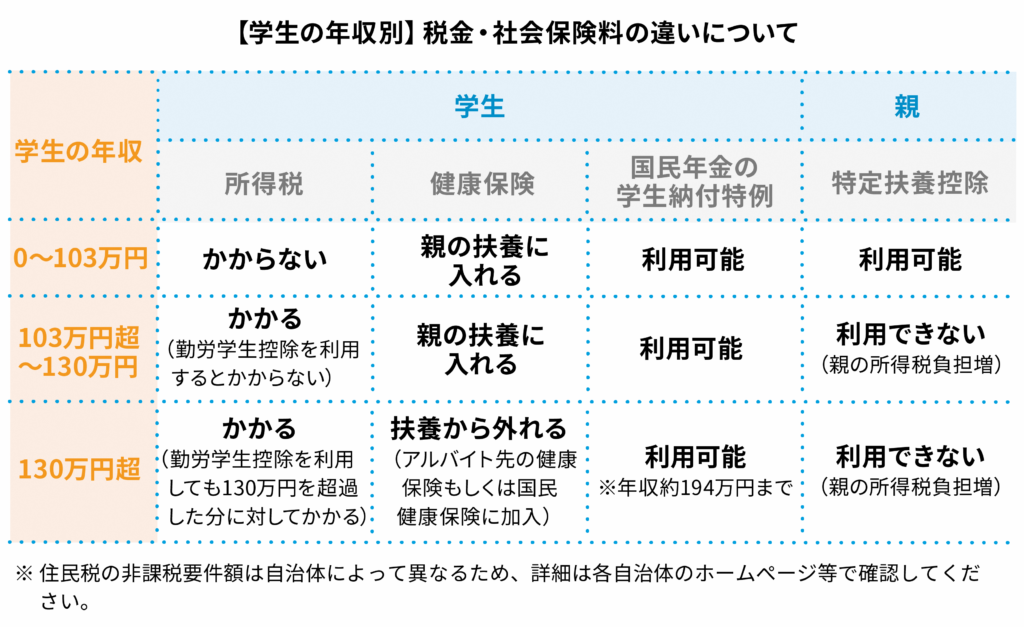

ただし、子どものアルバイト収入が年収130万円以上になると、子どもは社会保険の扶養から外れなければいけません。子どもが社会保険の扶養から外れれば子ども自身で保険料を支払うことになるので注意が必要です。 なお、社会保険の扶養には、年収106万円を超すと扶養から外れて社会保険に加入する必要があるという、いわゆる「106万円の壁」というのもありますが、一部例外はあるものの大学生などの学生は「106万円の壁」の対象にはならないため、社会保険の扶養条件は、原則として年収130万円以上が対象ということを覚えておきましょう。

国民健康保険への加入と国民年金保険料の支払い

アルバイト収入が130万円以上となったことで親の「社会保険の扶養」から外れるため、子どもは自分で保険料を支払って「国民健康保険」に加入しなければなりません。

国民健康保険料の目安は、年収150万円の場合で年間11万円くらいになります。収入や地域によって変わるため、各自治体のホームページ等で確認してみましょう。 また、アルバイトによる1年間の所得が128万円(給与収入のみで194万円)を超えると国民年金保険料の「学生納付特例制度」が使えなくなるため、20歳以上の場合は、1カ月あたり16,980円(令和6年度)の国民年金保険料を支払う必要があります。[注1]

勤労学生控除ってなに?

勤労学生控除とは、学費や生活費のために働きながら学校に通う学生本人の所得税と住民税を軽減する制度で所得控除の1つです。アルバイトなどによって一定以上の収入を得た学生は、所得税や住民税などの税金を支払う必要がありますが、「勤労学生控除」の適用を受けると所得税や住民税の負担が軽減されます。

勤労学生控除の適用を受けるためには、条件を満たしたうえで、確定申告や年末調整といった申告手続きが必要です。

手続きの詳細については、国税庁のHP等で確認できます。[注2]

勤労学生と認められる条件とは

その年の12月31日時点で、次の3つの要件すべてに当てはまる人です。

(1)給与所得などの勤労による所得があること

(2)合計所得金額が75万円以下で、かつ、(1)の勤労に基づく所得以外の所得が10万円以下であること

(3)特定の学校の学生、生徒であること

特定の学校とは、高校生や大学生だけでなく、大学院生や専門学校生も対象となります。

ただし、専門学校の中には勤労学生控除の条件である特定の学校に当てはまらないところもあるため、通学先の学校に確認しましょう。

勤労学生控除のメリットとデメリット

勤労学生控除のメリット

勤労学生控除を利用するメリットは、所得税・住民税の控除枠が大きくなることです。

通常、年収103万円までなら所得税はかかりませんが、勤労学生控除を利用すると、控除枠が27万円分増えるので、年収130万円を超えない限り所得税がかからなくなります。

一方、住民税は、非課税要件額は自治体によって異なるため、詳細は各自治体のホームページ等で確認してください。所得税・住民税の控除額が大きくなれば、納める税金が少なくなるため、手元に残るお金は多くなります。

勤労学生控除のデメリット

親(扶養者)の扶養控除の対象から外れるため、親の納める税金が増える場合があります。親は扶養控除(特定扶養親族)63万円を受けて所得税の負担を軽減できますが、子どもの年収が103万円を超えると受けられなくなります。

なお、住民税でも同様のことが起こるため、世帯で見れば納める税金が増えてしまうことがあります。

まとめ

大学生などの子どもがいる場合の扶養控除について解説してきましたが、子どもが扶養から外れると何が起こるかをまとめると次のようになります。

・親が納める税金が増える可能性がある

・子どもに所得税の納税義務が発生する

・子どもが社会保険料(国民健康保険・国民年金)を自分で払う必要がある

学生は自由になる時間が多いため、頑張ってアルバイト時間を増やしたいと考える人も多いでしょう。親としてもアルバイトは学生が社会経験を積む絶好の場として応援したい気持ちがあると思います。しかし、安易にアルバイト時間を増やすと、親の扶養から外れてしまう可能性があるので注意が必要です。

扶養範囲を超えて働いてしまうと、子どものバイト代は増えますが、家計全体で見るとマイナスになるケースもあります。

親がどこまで負担をし、子ども自身がどこまで稼ぐのを良しとするのか、親子で話し合っておきましょう。

[注1]日本年金機構「国民年金保険料」