目次

住宅ローン控除とは?

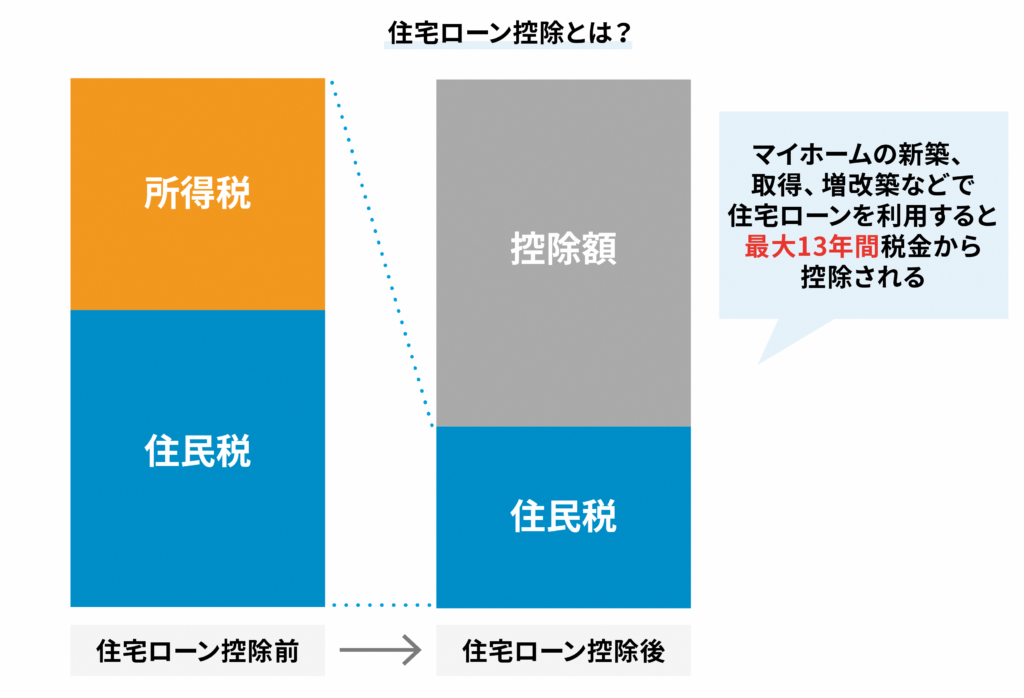

住宅ローン控除とは、個人が住宅ローンを利用してマイホームの新築、取得、増改築などをすると、毎年の住宅ローン年末残高の0.7%が最大13年間にわたり、その年の所得税から控除される制度です。所得税から控除し切れない場合は、翌年の住民税から控除できます。

住宅ローン控除の制度内容は新築住宅と中古住宅で異なります。例えば、新築住宅の控除期間は13年間ですが、中古住宅は10年間です。

住宅ローン控除の適用条件とは?

住宅ローン控除の制度には適用されるための要件が定められています。そのため、住宅ローンを利用してマイホームを購入すれば、どんな場合でも適用されるというわけではありません。主な適用条件として、以下のようなものがあります。

(1)本人が主として居住する家屋であること

(2)床面積が50㎡以上であること

(3)合計所得金額が2,000万円以下であること

(4)引き渡しまたは工事完了から6か月以内に入居し居住すること

(5)住宅ローンを利用しており、返済期間が10年以上あること

(6)店舗等併用住宅の場合は、床面積の1/2以上が居住用であること

(7)中古住宅は1982年1月1日以降に建築されたもの、もしくは耐震基準を満たしていること

2024年の制度概要について解説!

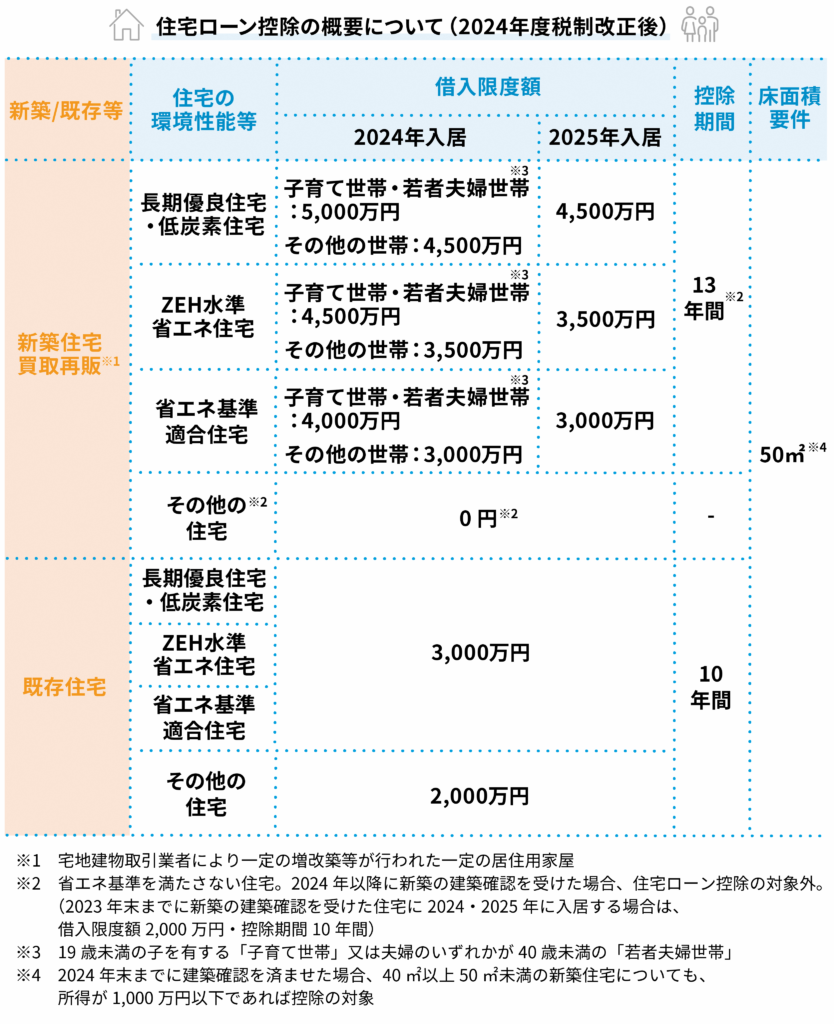

2024年の制度概要は以下のとおりです。住宅ローン控除では、入居した年や、対象となる住宅の種類によっても控除限度額が異なるので注意しましょう。

2024年の制度では、大きく3つのポイントがあります。

(1)省エネ基準適合が必須化

新しい住宅を建てる場合、省エネ基準に適合した住宅だけが住宅ローン控除の対象となります。それ以外の住宅は控除が認められないので気を付けましょう。

住宅ローンを組んで、新築住宅の購入を検討している方は、住宅選びのポイントの1つと言えるでしょう。

(2)子育て世帯・若者夫婦世帯は借入限度額を維持

19歳未満の子を有する「子育て世帯」、もしくは夫婦のいずれかが40歳未満の「若者夫婦世帯」については、借入限度額が2023年度の水準が維持されています。

住宅性能による借入限度額と最大控除額(一般世帯)

| 省エネ性能 | ①借入限度額 | ②控除率 | ①×②=③ 年間最大控除額 | ④控除期間 | ③×④ 最大控除額合計 | |

| 新築住宅 | 長期優良住宅・低炭素住宅 | 4,500万円 | 0.7% | 31.5万円 | 13年 | 409.5万円 |

| ZEH水準省エネ住宅 | 3,500万円 | 24.5万円 | 318.5万円 | |||

| 省エネ基準適合住宅 | 3,000万円 | 21万円 | 273万円 |

住宅性能による借入限度額と最大控除額(子育て世帯・若者夫婦世帯)

| 省エネ性能 | ①借入限度額 | ②控除率 | ①×②=③ 年間最大控除額 | ④控除期間 | ③×④ 最大控除額合計 | |

| 新築住宅 | 長期優良住宅・低炭素住宅 | 5,000万円 | 0.7% | 35万円 | 13年 | 455万円 |

| ZEH水準省エネ住宅 | 4,500万円 | 31.5万円 | 409.5万円 | |||

| 省エネ基準適合住宅 | 4,000万円 | 28万円 | 364万円 |

(3)床面積要件の緩和

2024年末までに建築確認を済ませた場合、40㎡以上50㎡未満の新築住宅についても、所得が1,000万円以下であれば控除が受けられることとなっています。

なお、既存住宅を改修する場合には、従来通りの上限額で住宅ローン控除を利用できます。省エネ基準を満たした住宅はいずれも最大3,000万円、省エネ基準を満たさない住宅は最大2,000万円が控除対象の借入限度額となります。

住宅ローン控除でいくら税金が戻ってくるの?

新築で住宅を購入した場合、住宅ローン控除を利用することでいくらの税金が戻ってくるのでしょうか。事例を参考に計算してみましょう。

単独で住宅ローンを利用し、長期優良住宅を新築する会社員Aさんの場合

会社員のAさん(38歳)は、妻(37歳)と子ども(2歳)の3人で暮らしています。現在は賃貸アパートに暮らしていますが、Aさんが住宅ローンを組み、戸建(長期優良住宅)を建築して2024年中に住む予定でいます。Aさんの年収は600万円、初年度の年末ローン残高は3,000万円の見込みです。

<計算式>

その年に受けられる最大控除額は、住宅性能による借入限度額の0.7%と、年末時点の住宅ローン残高の0.7%のいずれか低い金額が適用されます。

住宅性能(長期優良住宅)による年間最大控除額:5,000万円×0.7%=35万円

住宅ローン年末残高による最大控除額:3,000万円×0.7%=21万円

このケースでは、35万円>21万円 なので、21万円が最大控除額となります。

最大控除額21万円は、1年間に支払った所得税から控除されます。

1年間に支払った所得税:約22万円

住宅ローン控除による還付:21万円

実際の所得税:22万円-21万円=1万円

1年間に支払った所得税22万円のうち、住宅ローン控除により21万円が還付されます。その結果、実際の所得税負担は1万円となりました。

翌年以降も年末の住宅ローン残高に応じて最長13年間にわたって所得税の還付を受けられます。

住宅ローン控除を受けるためには?

住宅ローン控除を受けるためには、初年度と2年目以降で異なります。初年度は自分で確定申告をする必要があります。2年目以降は、勤務先の年末調整で手続きができます。

初年度の手続きについて

住宅ローン控除を受けるために、住宅を購入して入居を済ませた翌年の2月16日から3月15日までの間に、確定申告を行いましょう。確定申告は、税務署へ書類を持参する、申告書類を郵送する、スマートフォンやパソコンからオンライン申請する方法も選べます。

確定申告書は国税庁のWEBサイトからダウンロードできるほか、最寄りの税務署でも配布しています。その際、必要となる主な書類は以下のとおりです。

| 書類 | 入手先 |

| 確定申告書 | 国税庁のWEBサイト、税務署の窓口 |

| 住宅借入金等特別控除額の計算明細書 | 国税庁のWEBサイト、税務署の窓口 |

| 本人確認書類(マイナンバーカード等) | ー |

| 住宅ローンの年末残高証明書 | 借入先の金融機関 |

| 家屋の登記事項証明書 | 法務局の窓口かオンライン申請システム |

| 家屋の工事請負契約書または売買契約書の写し | 不動産会社 |

| 認定通知書の写し(長期優良住宅・低炭素住宅・省エネ住宅の場合) | 不動産会社 |

| 耐震基準適合証明書または住宅性能評価書の写し(耐震基準を満たす中古住宅の場合) | 不動産会社 |

そのほか、あてはまる人は以下の書類も用意しましょう。

(1)土地の購入資金についても住宅ローン控除を利用したい人

・土地の「登記事項証明書」:法務局の窓口かオンライン申請システムにて入手

・土地の売買契約書のコピー:不動産会社にて入手

(2)国や地方公共団体から補助金などを受け取った人

・補助金決定通知書:各交付先にて入手

(3)住宅取得等資金の贈与の特例を受けた人

親族から住宅購入のために資金贈与を受けた人は、誰からいつ、いくらの贈与を受けたのかを証明する必要があります。

2年目以降の手続きについて

2年目以降は、確定申告をしなくても、勤務先の年末調整で手続きを済ませることができます。税務署から届いた「住宅ローン特別控除申告書」に必要事項を記入して、金融機関から届いた「住宅ローン年末残高証明書」を併せて、勤務先に提出しましょう。

給与から源泉徴収されていた所得税のうち、住宅ローン控除相当額が、12月の給与とともに還付されます。

まとめ

住宅ローンを利用してマイホームを新築、購入する予定のある人は、改正を踏まえた最新の制度を確認しましょう。2024年の制度概要では省エネ基準が必須であるほか、子育て夫婦・若者夫婦世帯への優遇、所得により床面積要件の緩和が見られます。長期にわたって税負担を軽減できる制度なので、確実に制度を利用したいものです。

[参照1]国税庁「No.1211-1 住宅の新築等をし、令和4年以降に居住の用に供した場合(住宅借入金等特別控除)」

[参照2]国土交通省「住宅ローン減税」