固定資産税は土地や建物などを所有しているとかかる税金です。マイホーム購入などで初めて固定資産税を納めることになり、不安に感じている方もいるのではないでしょうか。この記事では、固定資産税の仕組みと計算方法、支払いの流れ、税負担の軽減措置について解説します。

目次

固定資産税とは

固定資産とは「土地」、「家屋」、「償却資産」の総称であり、これらの固定資産にかかる税金が「固定資産税」です。

毎年1月1日時点における固定資産の所有者は、その固定資産が所在する市町村(東京23区内の場合は東京都)に固定資産税を納税する義務があります。

固定資産の種類

固定資産税の対象となる固定資産は、大きく「土地」、「家屋」、「償却資産」の3つに分類されます。

住宅用の土地や家屋のほか、農地や山林などの土地、店舗・工場などの建物、事業者(会社や個人事業主など)が事業のために保有している資産(償却資産)も固定資産税の対象です。

| 固定資産の種類 | 例 |

| 土地 | 田、畑、住宅地、鉱泉地、池沼、山林、原野などの土地 |

| 家屋 | 住宅、店舗、工場、倉庫などの建物 |

| 償却資産 | 事業者が所有する構築物(広告塔・フェンスなど)、飛行機、船、車両や運搬具(鉄道・トロッコなど)、備品(パソコン・工具など)など |

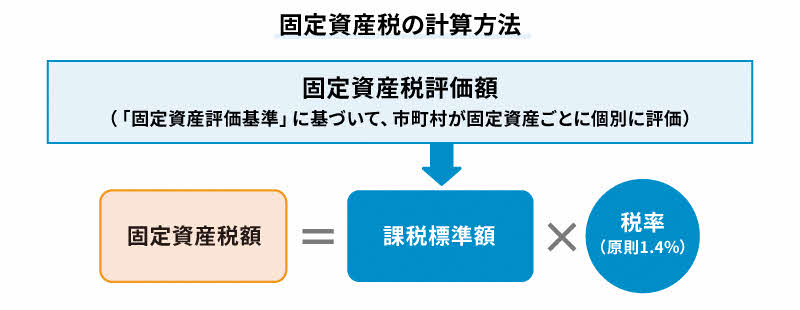

固定資産税の計算方法

固定資産税の税額は、次のように計算されます。

固定資産税額を計算する基礎となる課税標準額は、国(総務大臣)が定める「固定資産評価基準」に基づいて、市町村が固定資産ごとに個別に評価します。評価方法は土地、家屋、償却資産ごとに異なり、土地と家屋の評価は3年に一度見直されます。

| 区分 | 評価方法 |

| 土地 | 地目(土地の用途)別に売買実例価格などを基礎として評価額を計算。宅地は、地価公示価格(※1)などの7割が目安 |

| 家屋 | 再建築価格(※2)に経年減点補正率などを乗じて評価額を計算 |

| 償却資産 | 償却資産の取得価格を基礎として、取得後の経過年数に応じた価値の減少(減価)を考慮して評価額を計算 |

※1国土交通省が毎年公表している土地取引の目安となる価格

※2評価対象と同一の家屋を評価時点においてその場所に新築するために必要な建築費

同一の名義人が所有する土地・家屋・償却資産について、課税標準額の合計が免税点(土地:30万円、家屋:20万円、償却資産:150万円)未満であれば固定資産税は課税されません。

固定資産税の税率は原則1.4%(標準税率)です。ただし、市町村が財政状況に応じて税率を定められるため、異なる税率が適用される場合もあります。

なお、税額の計算は市町村が行い納税義務者に通知されるため、自分で計算する必要はありません。

都市計画税との違い

都市計画税は、都市計画事業や土地区画整理事業を行う市町村が、市街化区域内(すでに市街地を形成している区域、または今後10年以内に優先的かつ計画的に市街化を図るべき区域)にある土地や家屋に対して課す税金です。その税額は次のように計算されます。

都市計画税額=課税標準額×税率(0.3%以下)

固定資産税とは課税対象となる資産の種類や税率、使い道などに違いがあります。

| 固定資産税 | 都市計画税 | |

| 納税義務者 | 1月1日時点の所有者 | |

| 課税対象 | 土地・家屋・償却資産 | 市街化区域内の土地・家屋 |

| 課税標準 | 固定資産税評価額 | |

| 税率 | 1.4%(標準税率) | 0.3%以下(※) |

| 使い道 | 公共施設の整備や福祉サービスなど、市町村の一般財源 (使い道が定められていない「普通税」) | 市町村の都市計画事業または 土地区画整理事業の財源 (使い道が定められている「目的税」) |

※各市町村が条例により定める

固定資産税の支払いまでの流れ

固定資産税は、市町村から届く「納税通知書」をもとに支払います。ここでは、納税通知書の受取りから支払いまでの流れを確認しておきましょう。

納税通知書を受け取る

固定資産税の納税通知書は、固定資産の所在地の市町村から納税義務者(その年の1月1日時点の所有者)宛てに送付されます。発送時期は市町村ごとに異なりますが、おおむね4月から6月頃です。

複数の市町村に固定資産を所有している場合は、異なるタイミングで納税通知書が届くこともあるため、払い忘れに注意しましょう。

納税通知書には、課税標準額、税率、税額、納期、それぞれの納期における納付額、納付場所などが記載されています。

固定資産税を支払う

固定資産税を支払う方法には、主に「窓口納付(納付書)」、「口座振替」、「クレジットカード納付」などがあります。

| 窓口納付 | 納税通知書同封の納付書を使い、金融機関や役所(役場)の窓口で現金で支払う方法。 納付書にコンビニ収納用のバーコードが印字されていれば、コンビニエンスストアでの支払いも可能。 |

| 口座振替 | 指定した預貯金口座から自動的に振り替えて支払う方法。一度手続きをすれば、原則翌年度以降も継続される。 |

| クレジットカード納付 | インターネットを利用してクレジットカードで支払う方法。 |

固定資産税の納期は各市町村の条例で定められており、原則として年4回(4期)に分けて支払います。納税者が希望する場合は、第1期の納付期限までに1年分を一括で支払うことも可能です。

売買・相続をした場合

固定資産を売却した場合、1月1日時点の所有者である売主が納税義務を負います。

実際の売買契約では、引渡し日を基準に固定資産税を日割り計算し、話し合いにより売主・買主で負担割合を決めるのが一般的です。

固定資産の所有者が亡くなった場合、固定資産税の納税義務は新たな所有者となる相続人などに受け継がれます。

支払いが遅れた場合

固定資産税の納付期限を過ぎてしまった場合、本来納めるべき税額とは別に、納付期限の翌日から納付日までの期間に応じた延滞金が加算されます。

そのまま滞納してしまうと市町村から督促状が届き、それでも支払わなければ財産を差し押さえられることもあります。

納付期限までに支払うのが難しい場合には、早めに市町村の担当部署に相談しましょう。

固定資産税の負担軽減措置

固定資産税には、一定の要件を満たす場合に負担が軽減される仕組みが設けられています。それぞれの要件や内容を押さえておきましょう。

新築住宅の減額措置

2026年3月31日までに一定の要件を満たす住宅を新築した場合、その家屋にかかる固定資産税額が3年間(3階建以上の耐火・準耐火建築物は5年間)、1/2に減額されます(1戸あたり120㎡までを限度)。

適用を受けるための要件は、対象住宅の床面積が50㎡以上280㎡以下(マンション・アパートで貸家の用に供するものは40㎡以上280㎡以下)であることです。

なお、新築した住宅が認定長期優良住宅(※)に該当する場合、固定資産税の減額期間が5年間(3階建以上の耐火・準耐火建築物は7年間)に延長される特例(認定長期優良住宅の特例)があります。

この適用を受けるには、新築または購入した年の翌年1月31日までに市町村へ申告が必要なので注意しましょう(認定長期優良住宅に該当しない場合は申告不要)。

※認定長期優良住宅:耐震性、省エネルギー性、居住環境などについて国の定める基準を満たし、長期にわたり良好な状態で使用するため措置が講じられた優良な住宅

住宅用地の課税標準の特例

固定資産税額の計算において、1戸あたり200㎡までの住宅用地(小規模住宅用地)の課税標準額は1/6に、小規模住宅用地以外の一般住宅用地の課税標準額は1/3に減額して評価されます。

住宅リフォームによる軽減措置

2026年3月31日までに一定の要件を満たす住宅リフォームを行った場合、翌年度分の固定資産税額が減額されます。対象となるリフォームとその要件、軽減措置の内容は下表のとおりです。

| リフォーム内容 | 主な適用要件 | 軽減措置 |

| 耐震 | ・現行の耐震基準に適合する耐震改修工事を実施 ・1982年1月1日以前から所在する ・家屋耐震改修工事費が税込50万円超 | 1/2減額 (※1) |

| バリアフリー | ・一定のバリアフリー改修工事を実施65歳以上(※2)、要介護または要支援認定者、障害者のいずれかに該当する減税申請者が居住している家屋 ・築10年以上 ・賃貸住宅ではない ・補助金等を差し引いた工事費が税込50万円超 ・改修後の床面積が50㎡以上280㎡以下 | 1/3減額 |

| 省エネ | ・一定の省エネ改修工事を実施 ・省エネ改修後の断熱部位が、いずれも2016年基準を新たに満たしている ・2016年4月1日以前から所在する家屋賃貸住宅でない ・補助金等を差し引いた工事費が税込60万円超 ・床面積が50㎡以上280㎡以下 | 1/3減額 |

| 長期優良住宅化 | ・上記の要件を満たす一定の「耐震」または「省エネ」改修工事を行い、増改築による長期優良住宅の認定を取得 ・床面積が50㎡以上280㎡以下 | 2/3減額 |

※店舗併用住宅の場合は床面積の1/2以上が居住用であることが要件

※1通行障害既存耐震不適格建築物(地方公共団体が耐震改修促進計画で指定した優先して耐震化に取り組む路線に敷地が接する建築物であって、旧耐震基準で建てられた一定以上の高さのあるもの)の改修は2年度分が減額される

※2工事完了翌年の1月1日時点

いずれも適用を受けるには、工事完了日から3ヵ月以内に、必要書類を市町村の窓口に提出する必要があります。申告を忘れないようにしましょう。

まとめ

毎年1月1日時点で土地、家屋、償却資産を所有している人には、固定資産税の納税義務があります。毎年4月から6月頃に市町村から届く納税通知書を確認し、納付期限までに確実に支払いましょう。

固定資産税には負担軽減措置も設けられています。申請しないと適用されないものもあるため、適用要件を満たしている場合は忘れずに申請しましょう。