信用金庫や銀行などの金融機関では、住宅ローンやマイカーローンなど、資金使途ごとに数多くのローン商品を取り扱っています。

ローンを申し込んだ際には、審査が行われますが、ローンを検討している方の中には「どのような観点で審査されているのだろう」という疑問を感じている方もいるでしょう。

この記事では、金融機関がローンの申し込みを受けたときに審査する内容について解説します。

目次

ローン審査の目的

金融機関は、お金を借りる方が、年収だけではなく、支出も含めて無理なく返済することができるのかを審査しています。

すでに、他のローンを利用している場合は、現在返済している金額も考慮して審査します。

万が一、返済が困難になってしまうと、借入人はもちろん、その家族にまで影響がおよぶ可能性があるため、そのような事態が発生しないよう、収入の安定性や年齢、借り入れ・返済の状況などから、総合的に返済能力を判断しています。

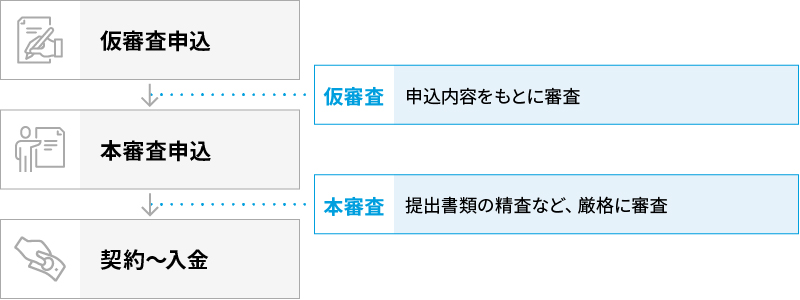

ローン審査の流れ

ローンの審査には仮審査と本審査があり、仮審査では、おもに申込人の申告内容をもとに審査をおこない、本審査では申告内容に加えて提出書類も精査されます。

ただし、どのような基準でローンの審査がおこなわれるかについては非公開となっています。

ここからは、ローン申し込みにおける具体的な流れについて解説します。

詳細な流れは金融機関やローン商品ごとに異なりますが、おおむね以下のような流れで進んでいきます。

仮審査申込

金融機関では、ローンごとに、申込時年齢、完済時年齢、資金使途などの申し込み条件を定めていますので、ローンを申し込みする際には、条件に合っているのかを事前に確認することが大切です。

仮審査ではおもに申込人の申告内容をもとに審査をおこないます。

仮審査は、金融機関によってはシステムで自動的に行われる部分が多いようです。年収や他金融機関での借り入れ、返済状況などの情報をもとに審査をしています。

本審査申込

本審査申込みでは、年収や資金使途が確認できる書類を提出します。必要な書類は、金融機関やローン商品などによって異なりますが、以下の書類が求められるケースが多いです。

- 本人確認書類(運転免許証、マイナンバーカードなど)

- 年収確認書類(源泉徴収票など)

- お使い道が確認できる書類(お使い道が限定されているローンの場合)

- 他社の借り入れに関する書類(借り換えの場合)

本審査では、仮審査で申告した年収や勤務先に間違いがないかなど、提出した書類の内容も精査され、厳格に審査が実施されます。

なお、具体的な審査のチェック項目や基準は明らかにされておらず、金融機関によって重視するポイントが異なるといわれています。

契約~入金

本審査を通過したら、契約を結び、実際に融資が実行されます。契約の締結にあたって、金利や返済期間、毎月の返済額などの条件面をきちんと確認することが大切です。

一般的に、融資金は申込人の普通預金口座に入金され、その後、申込人が指定した支払先に振り込みにより送金されます。融資が実行されると、当月または翌月の返済日から、申込人の普通預金口座からの引き落としにより返済が開始されます。

ローン審査のポイント

金融機関でローンの申し込みをした際、多くの金融機関でチェックされる可能性が高いポイントについて解説します。

借入希望額に無理がないか

申込人の収入、勤続年数、年齢などからみた返済能力や収入の安定性を踏まえて、融資可能額やローンの返済が無理なくできるかを判断しています。すでに、他のローンを利用している場合は、現在返済している金額も考慮されます。

借入希望額を伝える際には、将来も含めた家計の支出を現実的・客観的に考えたうえで、自分がいくらまでなら毎月返済できるかをよく考えてからにしましょう。

収入が安定しているか

一般的には、勤続年数が長い方が昇給などにより収入が増加していく可能性が高いため、収入が安定していると判断されます。転職してすぐの場合は、収入が不安定とみなされる場合もありますが、キャリアアップや収入アップなど前向きな転職の場合は、審査にマイナスの影響を与えない可能性もあるため、金融機関に相談してみましょう。

他社での借り入れ状況

金融機関では、ローンの申し込みがあった際、個人信用情報機関に照会して、申込人のローンやクレジットカード等の契約内容とその返済状況の履歴を確認します。

他社で借り入れがあるからと言って、すべて審査にマイナスの影響を及ぼすものではありません。たとえば、同じ借り入れであっても、カードローンと住宅ローンでは、必ずしも同じ基準で審査はしていないようです。

すでに利用しているローンがある場合は、その資金使途も審査では考慮しているようです。

返済が遅れたことはないか

一般的には、現在使っているクレジットカードやカードローン、住宅ローンなどの返済状況の履歴がチェックされます。

返済が遅れてしまうと、ローンの審査ではマイナス要素となります。

過去に返済の遅延があると、審査が通りにくくなるだけでなく、希望の条件で借り入れができなくなる可能性があるので注意してください。

まとめ

ローンに申し込む際には、収入と将来発生する支出も含めて無理のない返済計画を立てることが重要です。

ローンの審査について解説してきましたが、ローンの審査が通るためのテクニックは基本的に存在していません。正直に申告したうえで、無理のない返済計画が立てられれば、ローンの審査に通る可能性は高いといえるでしょう。

また、ローンの申し込みをお考えの場合は、目的に沿ったローン商品を選ぶことをおすすめします。

一般的に資金使途が自由なカードローンやフリーローンよりも、マイカーローンや教育ローンのように資金使途が決まっているローンの方が、金利が低い傾向があります。

金融機関では、目的別にさまざまなローン商品を取り扱っているので、目的に合わせて検討してみましょう。