確定申告は「自分に関係があるのか」「どのような手続きをすればいいのか」と迷う方も多いのではないでしょうか。実は会社員でも、副業の所得がある場合や医療費控除を受ける場合など、申告が必要となるケースもあります。申告が必要であるにも関わらず手続きをしていない場合は、後日、加算税や延滞税などの追加負担が生じる可能性もあるため注意しましょう。

この記事では、確定申告の基本から必要かどうかの判断基準や具体的なやり方まで初心者向けにわかりやすく解説します。

目次

確定申告とは

確定申告とは、1年間の所得とそれに対する税金の額を自分で計算し、税務署へ報告する手続きのことです。対象となる期間や申告時期は、次のとおりです。

- 対象期間:その年の1月1日から12月31日まで

- 申告時期:原則として翌年の2月16日から3月15日まで

定められた期間内に正しく申告を済ませることで、その年に納めるべき税金の額が確定します。

確定申告は、単に税金を納めるための制度ではありません。払いすぎた税金が戻ってくる「還付」を受けられるケースもあります。会社員の方は確定申告が不要なケースが多いですが、一定の条件に当てはまる場合や医療費控除などを受けたいときには、自分で申告する必要があります。

他の制度との違い・関係

確定申告は源泉徴収や年末調整などと混同されやすい制度です。また、準確定申告という制度もあります。ここで、それぞれの関係性を整理しておきましょう。

- 源泉徴収:給与から、税金の概算額を前払いする仕組み

- 年末調整:勤務先が、前払いした税金(源泉徴収)の過不足を調整する仕組みであり、原則、確定申告は不要

- 準確定申告:亡くなった人に代わって、相続人が確定申告を行う手続き

これらはいずれも税金を計算・調整するための制度です。確定申告は「最終的に税額を確定させる手続き」と理解しておきましょう。

確定申告が必要な人

確定申告はすべての人に義務があるわけではありませんが、一定の条件に当てはまる方は必ず手続きをしなければなりません。

具体的に申告が必要となるのは、主に次のようなケースです。

- 個人事業主やフリーランスとして事業所得がある場合

- 副業や不動産収入、株式の売却益など、給与以外の所得が年間20万円を超える場合

- 給与を2ヵ所以上から受け取っている場合

- 給与収入が年間2,000万円を超える場合

- 年末調整を受けていない所得があり、所得控除を差し引いた結果、納めるべき税額が生じる場合

- 公的年金等の収入が年間400万円を超える場合

上記のように、収入の形態や金額によって申告の義務が生じます。

確定申告が必要でその手続きを怠った場合は「税金の未納」として扱われ、加算税や延滞税が発生することもあります。故意でなくてもペナルティの対象となるため、早めに自身が該当するかどうかを確認しておきましょう。

申告が必要かどうかの判断に迷う場合は、管轄の税務署や税理士などの専門家へ相談しましょう。

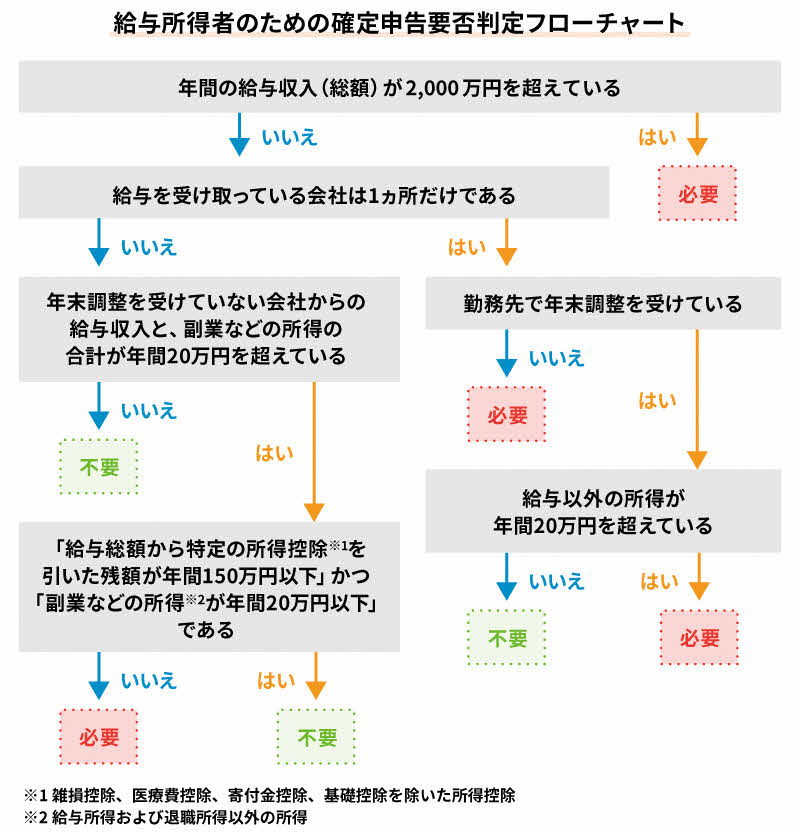

給与所得者で確定申告が必要なケース

会社員の方は通常、勤務先で年末調整が行われます。ただし、収入の条件や副業の状況によっては自身で確定申告が必要なケースがあります。自分が申告の対象になるかどうか、フローチャートで確認してみましょう。

※このフローチャートは、給与所得者に確定申告が必要かどうかを簡易的に確認するためのものです。例外もあるため、詳細は国税庁のWebサイトをご確認ください。

確定申告をした方が良い人

会社員の方は勤務先で年末調整が行われるため、確定申告は自分には関係がないと思いがちです。しかし、たとえ申告の義務がなくても、申告することで税金が戻ってくるケースがあります。

確定申告をした方が良い主な例は、次のとおりです。

- 生計を共にする家族の1年間の医療費が以下の基準を超える人

総所得金額等200万円以上の場合:年間10万円超

総所得金額等200万円未満の場合:総所得金額等の5%超 - 住宅ローンを組んで1年目の人(住宅ローン控除を受ける場合)

- ふるさと納税で6つ以上の自治体に寄付した人(ワンストップ特例制度を利用しない人)

上記のようなケースに当てはまる場合は、申告することによって税金が戻ってくる可能性があります。確定申告をすべきかの判断に迷う場合は、最寄りの税務署や税理士などの専門家に相談してみましょう。

確定申告のやり方

確定申告の具体的な進め方について、全体像を3つの項目で解説します。

- 提出方法

- 必要書類

- 手続きの流れ

それぞれの内容を順番に確認していきましょう。

提出方法

確定申告の書類を提出する方法には、大きく分けて3つの選択肢があります。

具体的な提出方法は次のとおりです。

- e-Taxによるオンライン申告

- 郵送

- 税務署へ持参

ご自身の状況に合わせて、もっとも都合の良い方法を選んでください。現在は、自宅にいながらすべての手続きを完結できるe-Taxを利用する方が増えています。スマートフォンとマイナンバーカードがあれば、24時間いつでも送信できるため、利便性の高さが特徴です。

書類を郵送したり持参したりする場合は、お住まいの地域を管轄する税務署を確認しておきましょう。

必要書類

確定申告をスムーズに進めるためには、申告内容に応じた書類を事前にそろえておく必要があります。準備しておきたい主な書類は次のとおりです。

- 確定申告書

・所得額や控除額、所得税額などを記入する書類 - 本人確認書類(主な組み合わせ例)

・マイナンバーカード

・通知カード+運転免許証

・住民票の写し(マイナンバーの記載があるもの)+運転免許証 - 各種控除の証明書類

・医療費控除の場合:医療費控除の明細書(領収書は提出不要、5年間自宅保管)

・寄付金控除の場合:寄付金の受領証

・その他の控除:控除の種類によって異なるため国税庁のWebサイトで確認 - 振込口座の情報

・還付金を受け取るための通帳やキャッシュカード

e-Tax(電子申告)を利用すると、証明書類を省略できる場合があります。必要書類について、詳細は国税庁のWebサイトをご確認ください。

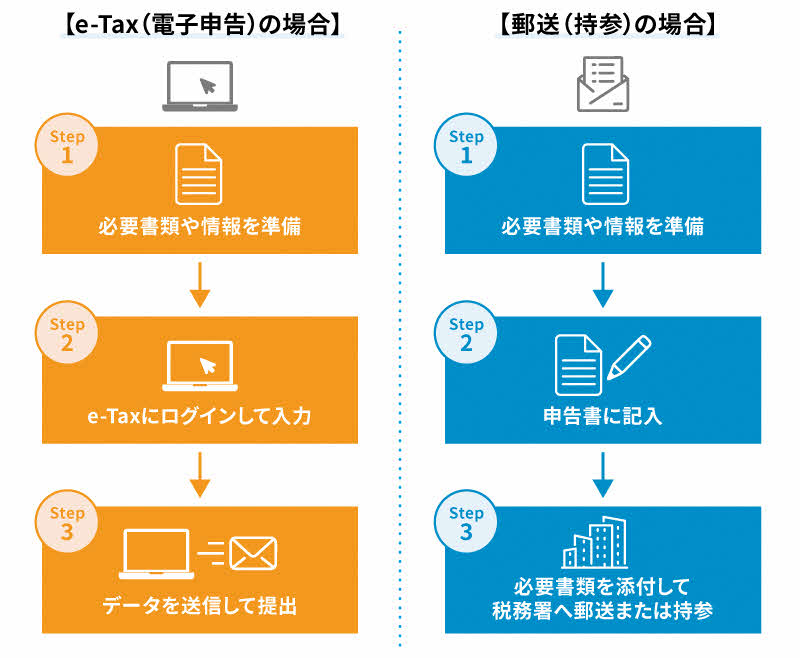

手続きの流れ

確定申告の手続きは、提出方法によって流れが異なります。

【e-Tax(電子申告)の場合】

- 必要書類や情報を準備

- e-Taxにログインして入力

- データを送信して提出

【郵送(持参)の場合】

- 必要書類や情報を準備

- 申告書に記入

- 必要書類を添付して税務署へ郵送または持参

提出後は、後から内容を確認できるように控えを保管しておきます。いずれの方法でも、期限に遅れないよう早めに準備を完了させましょう。

まとめ

確定申告は、1年間の所得を計算して税金を正しく納めるための大切な手続きです。スムーズに完了させるためのポイントは次のとおりです。

- 自分が対象者か正しく判断する

- 提出方法に合わせた書類を準備する

- 期限内に余裕を持って申告する

還付金を受け取れる場合もあるため、早めに準備して確実に手続きを済ませましょう。